تصمیم گیری مالی

عملکرد امور مالی

تصمیم گیری سرمایه گذاری

یکی از مهمترین کارکردهای مالی، تخصیص هوشمندانه سرمایه به داراییهای بلند مدت است. این فعالیت به عنوان بودجه ریزی سرمایه نیز شناخته می شود. تخصیص سرمایه در آن دارایی های بلند مدت مهم است تا حداکثر بازده در آینده کسب شود. در زیر چند جنبه مهم در تصمیم سرمایه گذاری را به شما معرفی می کنیم:

ارزیابی سرمایه گذاری جدید از نظر سودآوری

مقایسه نرخ برش در برابر سرمایه گذاری جدید و سرمایه گذاری غالب.

از آنجا که آینده نامشخص است، بنابراین در محاسبه بازده مورد انتظار مشکلاتی وجود دارد. همراه با عدم اطمینان، عامل خطر که باید مورد توجه قرار گیرد، می آید. این عامل خطر نقش مهمی در محاسبه بازده مورد انتظار سرمایه گذاری آینده ایفا می کند. بنابراین ضمن بررسی پیشنهاد سرمایه گذاری، باید بازده مورد انتظار و ریسک نیز در نظر گرفته شود.

تصمیم سرمایه گذاری نه تنها شامل تخصیص سرمایه به دارایی های بلند مدت، بلکه شامل تصمیمات استفاده از وجوهی است که با فروش دارایی هایی که سودآوری کمتری دارند بدست می آید. تصمیم گیری عاقلانه برای تجزیه دارایی های فرسوده که ارزش افزوده ای ندارند و استفاده از این وجوه برای تأمین دارایی های مفید دیگر. در ضمن انحلال چنین دارایی ها، باید هزینه فرصت سرمایه نیز محاسبه شود. نرخ برش درست، با استفاده از این هزینه فرصت، از نرخ بازده مورد نیاز (RRR) محاسبه می شود.

تصمیم گیری مالی

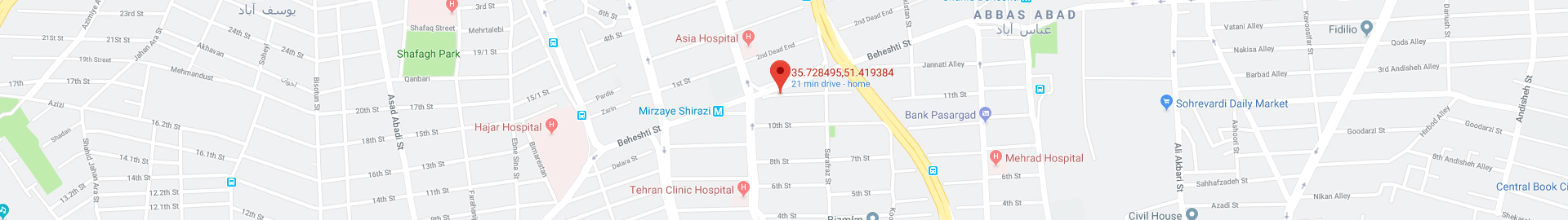

تصمیم گیری مالی یکی دیگر از کارکردهای مهم است که یک مدیر مالی باید انجام دهد. تصمیم گیری عاقلانه در مورد زمان، مکان و چگونگی کسب درآمد باید مهم باشد. وجوه نقد را می توان از راهها و کانالهای مختلفی به دست آورد. به طور گسترده باید نسبت صحیحی از سهام و بدهی حفظ شود. این ترکیب سرمایه و بدهی به عنوان ساختار سرمایه یک شرکت شناخته شده است.

یک سازمان تمایل دارد که بیشترین سود را داشته باشد. وقتی ارزش بازار سهام یک سازمان حداکثر باشد، این نه تنها نشانه ای از رشد برای سازمان است بلکه ثروت سهامداران را نیز به حداکثر می رساند. از طرف دیگر استفاده از بدهی بر ریسک و بازده سهامدار تأثیر می گذارد. این خطرناک تر است اگرچه ممکن است بازده صندوق های سهام را افزایش دهد.

یک ساختار اقتصادی سالم، به حداکثر رساندن بازده سهامداران با حداقل ریسک گفته می شود. در چنین سناریویی ارزش بازار بنگاه به حداکثر می رسد و از این رو یک ساختار بهینه سرمایه حاصل می شود. به غیر از حقوق صاحبان سهام و بدهی، ابزارهای دیگری نیز وجود دارد که در تصمیم گیری در مورد ساختار سرمایه بکار می رود.

تصمیم گیری در مورد سود سهام

کسب سود یا بازده مثبت، هدف مشترک همه مشاغل است. اما کارکرد کلیدی که یک مدیر مالی در صورت سودآوری انجام می دهد این است که تصمیم بگیرد که آیا تمام سود را به سهامدار توزیع کند یا تمام سود را حفظ کند یا بخشی از سود را به سهامدار توزیع کند و نیمی دیگر را در تجارت حفظ کند.

مسئولیت تصمیم گیری در مورد سیاست سود سهام مطلوب که ارزش بازار شرکت را به حداکثر برساند، به عهده مدیر مالی است. از این رو نسبت پرداخت سود سهام مطلوب محاسبه می شود. پرداخت سود سهام عادی در صورت سودآوری یک روش معمول است. راه دیگر صدور سهام جایزه برای سهامداران موجود است.

تصمیم گیری در مورد نقدینگی

حفظ موقعیت نقدینگی یک سازمان برای جلوگیری از ورشکستگی بسیار مهم است. سودآوری، نقدینگی و ریسک سازمان همه با سرمایه گذاری در دارایی های جاری مرتبط است. برای حفظ تعامل بین سودآوری و نقدینگی، سرمایه گذاری کافی در دارایی های جاری حائز اهمیت است.

دارایی های فعلی باید به محض اینکه سودآوری خود را از دست دادند، به درستی ارزیابی و دور ریخته شوند. داراییهای جاری باید در مواقع مشکلات نقدینگی و زمان ورشکستگی سازمان مورد استفاده قرار گیرند.